こんにちは、こたろーです。

この記事では、わたしが考える高配当株投資の魅力、メリット・デメリットについて書きます。

配当大好き・配当PFは愛おしい

いまは、全世界株式やS&P500などのインデックス・ファンドが人気ですね。

それだけで資産形成は充分と言われていますし、わたしも投資信託の積立は続けています。

そんな中、わざわざ高配当株投資を、それも個別株でやる必要があるのか?

あらためて書いてみたいと思います。

わたしが高配当株投資を好む理由

はじめはやるつもりのなかった高配当株投資。

いつの間にかわたしの投資の主軸となり、もともとメインだった投資信託のポジションを奪っています。今となっては積立投資のほうがおまけ扱いです。

育成ゲームのように楽しんでます

よく「インデックス投資は退屈」などと言われることがありますね。

わたしは、毎日積立や評価額チェックなどをするのもけっこう好きなので、退屈とまで思ったことはありませんが、たしかにやることが無いのも事実です。

一方、高配当株投資は管理の手間がかかります。

わたしはスプレッドシートでポートフォリオ管理表を自作して、日々メンテナンスしています。

今はまだ勉強不足でできていませんが、各銘柄の決算チェックも四半期毎に発生しますね。

投資信託の積み立てなら、やる必要のないことです。

めんどくさい…、と思う日がないわけではありませんが、楽しくて、嫌だとは感じません。

むしろ、更新する項目が無いのに管理表を開いては、眺めてニヤニヤしています(笑)

例えば、植物に水やりをして、新しい葉が出てるのを見つけて嬉しくなるような、世話をする楽しさがあるんですよね。

あるいは、RPGでコツコツ経験値を貯めてレベルアップしたり、お気に入りの装備やアイテムを少しずつ集めてキャラやパーティを育てていくような。

お金で遊んでいるようで不謹慎かもしれませんが、自分のポートフォリオが育っていくのが楽しいんです。

ランダム・ウォークじゃないのが好き

ゲームの例え話でさらに言うと、スマートフォンのソーシャルゲームで「ガチャ」ってあるじゃないですか。くじ引きみたいなやつ。

あれ、わたし、すごい好きじゃないんですよ…。

人間の射倖心を巧みに利用するあたりも気に入らないのですが、完全に運で、知識も経験も努力も何も通じない世界で結果だけ押しつけられるという…、あぁ、とても嫌いです。

そして、株価の値動きにも、似たものを感じることがあるんですよね。

「ランダム・ウォーク」と呼ばれることもありますよね。

実際にはランダムなわけではなくて何かしら理由があるでしょうから、運の世界では無いのかもしれませんが、結果だけ見たら、もう、運としか思えない時が多々あります。

経済とか金融工学とか、ちゃんと勉強している人に怒られそうですが。。。

いくら「長期では右肩上がり」と言われても、そうなんだろうなと思えるとしても、やっぱり心の奥底では、運命に翻弄される感じというか、手のひらの上で転がされてる感じというか、「気に入らない!」って感じる自分がいます。

インデックス・ファンドが登場して、誰もが手軽に資産形成できる素晴らしいツールだと思ってはいますし、わたし自身も活用していますが、指数と言えどもある程度はランダム・ウォークな動きをします。

気持ち悪いというか、好きにはなれません。。。

その点、企業へ投資、株式を保有して、事業活動の結果、収益が出て、株主へ配当金として還元される…、こっちの方が健全というか、気持ち悪くないのです。

多少パフォーマンスが劣るとしても、配当投資のほうが好きです。

不労所得は蜜の味

配当金を受け取る、というのは嬉しいものです。

経験してみるまでは、それほど魅力を感じませんでした。

最初のうちは少額、数百円程度だったので実感はなかったのですが、だんだん金額も増えていき、配当金が入金されるのが待ち遠しくなりました。

株を保有しているだけなのに、何もしていないのに、お金が自分のところにやってくる。

いわゆる不労所得。

お金が働いてくれる。お金がお金を産む。

一度味わうと、抜け出せなくなる魅力があります。

インデックス・ファンド等を長期保有していても資産が増えていくのであれば、同じことなのかもしれませんが、手応えというか、じわじわくるこの感覚は配当金ならでは、と思います。

配当金を運んできてくれる、自分のポートフォリオが愛しくてたまりません。

高配当株投資の魅力を語る

前章では「楽しいから」とか「好きだから」とか、情緒的なことばかり書いてしまいました。

この章ではもう少し具体的に、わたしが思う高配当株投資の魅力、メリット・デメリットについて書きたいと思います。

実は、メリットは無い…?

資産を増やしたいなら、高配当株は効率が悪い、と言われることがあります。

配当金で資産を増やしていく場合、配当利回りは3%〜4%程度が無難なラインです。20年かけて2倍程度です。

これを「すごい!」と感じるか、「遅すぎて待ってられない!」と感じるか、人それぞれかもしれません。

配当投資は、時間をかけてゆっくり資産を育てる手法と言えるかもしれません。資産が増えるスピードは遅いです。

それでも高配当株投資を選好する理由をいくつか挙げてみたいと思います。

- 【出口戦略】取り崩し問題

- 【自己増殖】勝手に増えていく!

- 【自己修復】勝手に元に戻る!

- 【心穏やか】株価に振り回されない

取り崩し問題(出口戦略)

老後のために長年かけて積み上げてきた資産を、いざ使うときになると取り崩すことができない人が多い、という話を聞いたことがあります。

わたしはまだピンときませんが、ある程度の年齢になると誰しも思うのかもしれません。

寿命(=生命寿命)は自分では決められません。思いのほか短いかもしれないし、想定以上に長くなるかもしれません。

健康寿命も自分が思っているより短いかもしれません。

つまり、介護などの周囲の力が必要となり、自力で生きるのが難しい状況が何年も続くかもしれません。

そして、生命寿命・健康寿命が尽きる前に、資産寿命が尽きてしまっては困るわけです。

三つ同時に使い切るのが理想ですが、そんな人はなかなかいないでしょう。どれかが余ったり、どれかが足りなかったり、そういった状況で天に召されます。

そのような未来を想像したときに、資産寿命はどれくらい必要なのか、気になってきます。

「長生きリスク」というやつですね。

温存したくなる。できるだけ使いたくない。いくらあっても足りないような気がする…。

また、いざ取り崩そうとした時に暴落していたらどうしよう…、という不安もあるかもしれません。

そういった場合、株式の配当金や債券などの分配金、不動産の家賃収入など、いわゆるインカム・ゲインは元本を減らすことなく得られる収入ですから、取り崩しの心配は必要ありません。

この点が、高配当株投資をする理由になると考えられています。

わたし個人で言えば、老後資金として投資信託も積み立てはしていますが、取り崩すことにそれほど抵抗を感じるとは考えていません(いざ、そのときにならないとわかりませんけどね)。

しかしそれでも、最初はよちよち歩きだった高配当株ポートフォリオがすくすく育ってくれて、高齢になった自分に寄り添い続けてくれて、毎月まとまった配当金を届けてくれることを想像すると、なんと心強いことだろう、と今からワクワクしてしまいます。

この安心感というか、人生のパートナーを自らの手で作り上げるような感覚は、ある時期から取り崩し始めて使い切る予定の投資信託では、味わえないものだと思います。

【自己増殖】勝手に増えていく!

高配当株投資の魅力は、なんといっても配当金によって資産が雪だるま式に増えるのが期待できることです。

株式を保有していると、配当金がもらえます。

それだけでも資産増ですが、その配当金を使ってさらに株を購入し株数を増やすことができます。

そうすると、次にもらえる配当の金額は、前回よりも多くなります。

もちろん、配当金を再投資せず、思いっきり使うのも良いです。

配当再投資以外でも増えていく可能性があります。

増配です。

年1回、1株あたりの配当金を増額してくれることがあります。

必ず増配することが約束されているわけではありませんが、その増配を数十年と続けている「連続増配」銘柄が、米国株にはたくさんあるのです。

考えただけでもワクワクしませんか?

一回で増える配当金はわずかかもしれませんが、この配当再投資と増配を毎年繰り返していくことで、もらえる配当金は雪だるま式に増えていきます。いわゆる「複利効果」というやつです。

そうして、時間と共に育っていくポートフォリオ。

再投資で買い増す際など手間はかかりますが、苗木が時間をかけて大木に育っていくように、あるいは、自律型ロボットの製造ラインのように、管理を怠らなければ勝手に大きくなっていくのです。

【自己修復】勝手に元に戻る!

勝手に大きくなる、といっても、時々調子が悪くなることもあります。

減配、あるいは、無配転落です。

今までもらえていた、これからももらえると信じていた配当金が、もらえなくなる事態が発生する可能性があります。

これは、企業の業績などにより仕方のない部分ではありますが、高配当株投資をする上で忘れてはならないリスクです。

リスクへの備えとしては、複数銘柄を保有し分散効果で影響を減らすことや、銘柄を選ぶ際、できるだけ減配の心配のない企業を選ぶことです。まぁ、それが難しいのではありますが…。

しかし、米国株には記録的な連続増配年数を誇る銘柄も多数あります。

それでも減配に遭遇することを100%回避することはできないかもしれません。

もしそうだとしても、ポートフォリオをうまく構築すれば、自己修復が可能です。

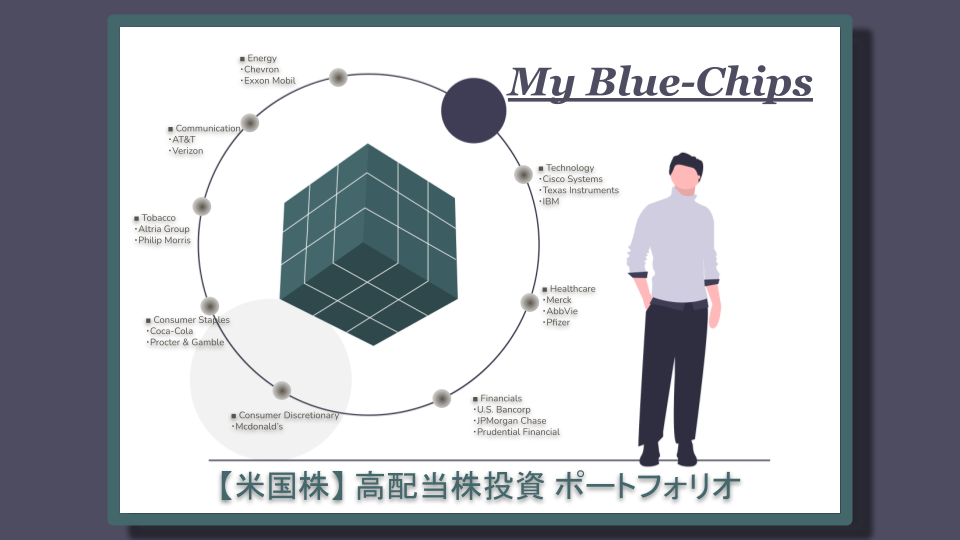

例えば、わたしのポートフォリオは18銘柄を均等ウェイトで保有しています。

仮に、ある銘柄が業績不振に陥り、株価は半減、配当金も減配が決定したとしましょう。

一時的なものと判断して保有を継続する場合もありますが、今回は銘柄入替を決めたとします。

均等なポートフォリオで運用できていたとすると、1銘柄がポートフォリオに占める割合は、1÷18=5.55…%です。

銘柄入替を実行した場合、入替対象の銘柄を全株売却し、新しく組み入れる銘柄を、5.55…%の金額になる株数、購入します。

入替対象となった銘柄は半値になっていたわけですから、この取引の結果、1銘柄の半分の金額、ポートフォリオ全体の2.77…%に相当する損失額が出ます。

さて、わたしのポートフォリオの配当利回りは、約3.0%です。

つまり、今回の銘柄入替で発生した損失は、1年間でもらえる配当金で穴埋めできる程度に収まっています。

入れ替えでゴタゴタした以外の17銘柄からは、今まで通り配当金をもらえています。

こんなことがなければ再投資に回せた配当金ではありますが、1年我慢すれば良いだけの話で、資産運用全体で見たら大したことはありません。

このように一時的に資産額は減りますが、1年後には元通りです。

また、配当金はほとんど影響を受けません。

銘柄入替に伴う売却・購入のタイミングによっては、一時的に金額が減るかもしれませんが、それも全体の3%前後の減少でおさまります。

そして、早ければ翌月には、遅くとも翌年までには、再び元の水準でもらえるようになります。

長年運用を続けていれば、暴落など、このような事態は起きるのが当たり前でしょう。

台風が来れば、苗木の枝が折れることもあるでしょう。台風の来ない世界を望むのは難しいことですし、折れた枝そのものは諦めるしかありませんが、世話を続ければ時間と共にまた生えてきます。根っこを引き抜いたりしない限り、成長は止まりません。

ロボットも稼働を続けていればどこか調子が悪くなることもあるでしょう。でも、故障した部品だけ取り替えればよいのです。ロボット自体は、そうそう壊れることはありませんし、自分自身で修理する機能を備えているのですから、心配は入りません。

株価に振り回されない穏やかな日々

配当金は、保有銘柄の株価が上がろうが、下がろうが、減配さえなければ同じ配当額を受け取り続けることができます。

もちろん、企業の業績が悪くて株価が下がる場合は、減配リスクも高まるわけですから、株価の上下が関係ないわけではありません。

しかし株式市場とは、よくわからない理由で乱高下したり、巻き込み事故みたいなことで株価が急騰・急落することも日常茶飯事です。

その度に、含み損益のアップダウンが気になって、買うべきか・売るべきか…、ハラハラ・ドキドキ…、そういう投資は精神的にしんどいです。

狼狽して不要なトレードをしてしまい、損失を出してしまうこともあるかもしれません。

その点、配当株を長期に保有する投資では、日々の株価の動きにはそれほど神経を尖らせなくてOKです。

基本的に、株を売却することは考える必要がありませんからね。

配当株もできるだけ安値で買ったほうが良いですから、株価がどうでもいいわけではありませんが、毎日毎晩、一喜一憂する必要はありません。

株価のうねりに翻弄されない運用は、心穏やかに過ごすことができて快適です。

インデックス投資で、完全にほったらかすことができている人も同じかもしれませんね。

高配当ETFと個別株との違い

ここまで高配当株投資の魅力について語ってきました。

次に、ETFについても触れておきたいと思います。

わたしは個別株で高配当株投資をしていますが、特にこだわりがない人であれば、高配当ETFを活用した高配当株投資が楽ちんです。

VYM, HDV, SPYDといった高配当ETFが有名で、人気もありますね。

銘柄の管理を自分でする必要がありません。リバランスも、銘柄入替も、運用会社が代わりにやってくれます。

その分、管理費用として設定された経費率に応じたコストを支払うことになりますが、低コストな優良ETFを選べば、ほとんどタダみたいなものです。

わたしは言うなれば、オリジナルの自作ETFを自分で設計し、自分で運用しているようなものです。

なぜ低コストで楽ちんなETFではなく、わざわざ手間がかかる自己流の運用を選んだのかを説明します。

組入銘柄や銘柄入替への違和感

ETFの場合、そのファンド1種類を購入するだけで、数十〜数百銘柄を保有したことになります。

VYMなら400銘柄以上、HDVやSPYDなら70〜80銘柄程度です。

組入銘柄は定期的に見直され、減配や利回り低下で組入銘柄としてふさわしくなくなったら入れ替えてくれるし、株価の上下に応じた保有ウェイトの調整も行ってくれます。

まさに理想的、、、ではあるのですが、ちょっと自分の意図というか、好みとは異なる銘柄が選ばれたり、外されたり、といったことがあるんですよね。

運用成果とは関係ないし、わざわざ確認しなければ、組入銘柄にどんな企業が入ってるか知らないまま保有はできますし、気にしなければ良いだけの話なのですが。

例えば、

- あぁ、その銘柄入ってるんだ…。利回り下がるなぁ…

- なにこの銘柄、聞いたこともない…。大丈夫なんだろうか…

- んー、この企業は、事業内容的に応援(投資)しづらいな…

こんな感じのことを思います。

分散効果を高める必要がありますから、その分、銘柄数が増えることで致し方ない部分もあるし、それがETFのメリットでもあります。

でも、保有したくない銘柄、投資したくない企業の株も、間接的に購入してしまうことになります。

このへんが気になってしまって、10〜20銘柄くらいなら、自分でも管理できそうだから、自前で作っちゃえ、となりました。

上記のETFへの違和感は、全世界株式やS&P500のようなインデックス・ファンドでも同じといえば同じですが、数百〜数千銘柄となると、ちょっと個人では真似できないですね…。

まぁ、インデックス・ファンドは時期がきたら売却する運命です。(そもそも、株価が上がったら売ってハイさよなら、っていうのも好きじゃないんですよね…)

前述したように、丹精込めて、手塩にかけて、配当金を育てたい想いがあるので、知らないうちに銘柄構成をいじられてしまうETFより、自作ポートフォリオの方が性分に合っているなぁ、とやってみて思いました。

個別銘柄単位で買い増すことができる

これは本当に効果があるのか、自分でも疑問ではあるのですが、ETFよりも安く買い増し、株数を増やすことができるのではないかと考えています。

ETFを買い増す場合、理論上は、組入銘柄の全銘柄を少しずつ、薄く全体を買っていく形になると思うんです。

組入ウェイトはETFにより異なりますから、均等ではありませんが、割高な銘柄も、割安な銘柄も、全て同時に購入している、と考えられます。

一方、個別株で作ったポートフォリオなら、割安になった銘柄のみ、ピンポイントで購入できます。

数年後、その銘柄の株価が上昇すれば資産は増え、別の下落した銘柄を割安な時期に買える。

これはETFでも同じ結果にはなりますが、分散効果が高い分、値動きは緩やかです。

数年程度の短期間では違いは出ないと思いますが、景気の循環、セクターローテーションを何度も繰り返し経験するほど長期間の運用を経れば、けっこうな差になるじゃないかと思うんですよね…。どうなんでしょう?

何十年もかかりますけど。

コストがゼロ

自前のポートフォリオなら、コストがゼロです。ETFでいう経費率はかかりません。

運用会社へ管理費用を払わない分、自分で管理をすることになります。

ポートフォリオの管理にかかる時間、自身の人件費を金額換算したらバカにならないとは思いますが、わたしのように楽しみながらやっていると、もはや趣味です。

趣味でお金がかかる人もいますが、趣味で逆にお金が増えるのですから、なんとも素晴らしい話です(笑)

まぁ、優良ETFなら非常に低コストですから、ここは気にするような話ではないですね。

ちょっと言ってみたかっただけです。

また、コストの話で言えば、配当受取時に課税されるので、配当再投資の効率が悪いことを問題視する人も多いですね。

ファンド内部で配当再投資をしてくれる投資信託であれば、国内課税20%分が繰り延べられて、複利効果が高まる分、有利になります。

まったくその通りなんですが、、、わたし自身はどーでもいいというか、全然気にしてません。

効率うんぬんより、自分だけの配当ポートフォリオを育てることの方が楽しいので。

まとめ

この記事を書いていて思ったのですが、わたしは高配当株投資が好き、なわけではなくて、高配当株投資を管理している管理表をメンテするのが楽しい、だけなのかもしれません(笑)

実は、証券会社のWebサイトやアプリにログインして確認できる画面だけ眺めていても、ワクワクしません(笑)

Googleスプレッドシートを使って、GOOGLEFINANCE関数で現在の株価など情報取得できるので、工夫すれば自分の思い通りの管理表が作れます。

スプレッドシートならグラフも作成できるので、資産の見える化でモチベーションも上がります。

このブログを書いている理由の一つでもあるのですが、成長度合いが見えると、嬉しくなります。

この記事では楽しいとか好きとか、しょーもないことばかり書いているような感じですが、実は、投資で資産形成するためにはこれが大事だと思っています。

個人投資家の資産形成は長期投資、つまり短期で結果を求めたり目移りしてコロコロやり方を変えるのではなく、方針を守りながら長く続けることが重要です。

永続的なものにするには、完全に放置してほったらかすか、好きで楽しめるようになるか、二択ですね。

前者の放置型ならインデックス積立が王道ですが、それも飽きてしまったり、途中で挫折する人もいるかもしれません。

投資対象や手法が自分の好みに合っていて、飽きずにずっと続けられるということは、とても重要なファクターだと考えています。

リターンだとかコストだとか、コンマ数パーセントの効率にこだわるより(それも大事ではありますが)、長期間続けられるということの方が、最終的な成果に貢献するのではないでしょうか。

そういった点で高配当株投資は、わたしにとってはインデックス投資よりも「続けやすい投資」だと感じています。