こんにちは、こたろーです。

現在、投資信託の積立と高配当株投資のハイブリッドで資産形成を取り組んでいます。

このスタイルに落ち着くまで、紆余曲折ありました。

今回の記事では、その中でも「高配当株投資」に関して書きたいと思います。きっかけは、ZMLPというETFが無くなっていることに今日気がつきまして、懐かしいなぁ、となり、当時のことを振り返ってみたいと思います。

投資を始めたばかりの頃

もうほんとに、右も左もわからない、という状態だったので、気になったもの全部に振り回されていました。FXとかもちょっと味見程度ですがやってみたりしたこともありました。

このあたりの細かい話は割愛しますが、あーでもないこーでもない、となかなか自分の投資の方向性が定まりませんでした。これだ!これしかない!となった一週間後には、また別のものに浮気していたり。そんな日々が続いていました。

で、個別株やETFもつまみ食い的に買ったり売ったりしましたが、どれもしっくりこず、当時のわたしの結論は、「もう、投資信託の積立だけやって、他の余計なことを一切やらないのが最強なんじゃない?」でした。今でも同じ考えは持っています。

でも、「配当」とか「不労所得」とか、そういう響きの魅力(魔力)に勝てないんですよね〜。

というわけで、投信積立だけじゃ無く、配当狙いの投資にも取り組むことになります。

購入した、あるいは、購入を検討したもの

とりあえず、米国ETFがいいだろう、という感じで考えていました。

米国株式ETF

PFF

優先株式、という議決権のない株式を集めたもので、通常の株式よりも高配当です。

配当利回り5%近くあったりするので、お、これすごくない?いいじゃないですか、となり、少し保有していた時期もあります。

これも結局売却して止めてしまいましたが、気になったのは、「株価がほとんど横ばい」であること。横ばいならまだしも、少しずつ下がっているように見えてしまったことです。

値動きが少ないのはこのETFのメリットでもあるのですが、半永久的にホールドしたいと考えていたので、長期で見たらどうなの?という感情が拭い去ることができず、投資対象から外しました。

PFFD

前述のPFFとそっくりで、PFFはブラックロック社ですが、このPFFDはグローバルX社です。

このETFを見つけた時も、これしかない!と思い夢中になりました。(毎回これしかない、って思うんですが、よくないですね。一生のお願いを何回も使うみたいでカッコ悪い…)

冷静さを取り戻して、PFFを止めたなら、PFFDを採用する理由ないだろう、と、こちらも止めました。

SPYD

S&P500指数の500銘柄のうち、配当上位80銘柄を集めたファンドです。有名だし、人気ありますよね。

わたしも、(またしても)これだ、これしかない、と思って、第一候補にしていました。

いったん保有したのですが、しばらくして売却することになりました。PFFと同じく、4%〜5%と高配当なのは良いのですが、長期で見た場合の成長性というか将来性というか、しっかり調査・分析したわけではないので明確な根拠は言えないのですが、不安を感じるようになったためです。

あと、コロナ・ショック時の安値で購入していたので利益は出ていたものの、当時減配したのがとても気になりました。あんな状況ですから、減配も仕方がないことではありますし、今では株価も配当も戻ってきているのだとは思うので、気が短かったのかもしれません。しかし長期保有、人生の伴侶とも言える相手には思えなくなってしまったのです。

VYM

高配当ETFと言えば、やっぱりVYMだぜ!と、なったんですが、これも少し買ったあと、止めました。

VYMの何かがダメっていうより、目移りしまくっている自分に嫌気がさした、という感じです…。

株式以外のETF

ZMLP

たしか、SBI証券さんのWebページで紹介されているのを見て知りました。

配当利回り12%、衝撃でしたね。こんなETFあるのか、と。もうこれしかないじゃないか、と(またそれか)。

MLP(マスター・リミテッド・パートナーシップ)という、石油関係の25銘柄で構成されたETFで、MLPの銘柄は日本の証券会社からは購入できないものばかりで、このETFを通じてなら保有できる、と。ふむふむ、なかなか魅力的な投資先っぽいではないか、と当時すごく興味を惹かれていました。

結局見送ったのですが、2020年10月に償還(上場廃止)されたそうです。

買ってたら今頃どうなってたのなぁ。。。

SRET

グローバルX社の、高配当のREITを集めたETFです。

配当利回り6%くらいは狙える感じです。

このETF、欲しくて欲しくて堪らなくて、一時期夢に出てくるくらいだったのですが、結局購入見送りました。

長期で保有したいと考えた時、最後のふんぎりがつかないんですよね。20年、30年と持ち続けて大丈夫なのか、と自問自答したときの答えが。。。色々調べてみても結局他人の意見を鵜呑みにするのか、自分で判断するには実力不足だし、という感じ。

J-REIT

米国市場ばかり見てましたが、日本のETFでもいいのあるだろう、と見つけたのがJ-REITのETFです。

3ヶ月毎に分配金があるので、例えば以下の3種類を保有すると、毎月配当が入るのです。それいいなー、とすごく思いました。

- NZAM上場投信 東証REIT指数(1, 4, 7, 10月)

- (NEXT FUNDS)東証REIT指数連動型上場投信(2, 5, 8, 11月)

- 大和 上場投信 – 東証REIT指数(3, 6, 9, 12月)

配当利回り3%〜4%くらい狙えるか?とかなりやる気になったのですが、買い時がわからずオロオロしているうちに熱が冷めてしまって結局購入していません。

米国株と違って日本国内の課税のみですから、悪くないとは今でも思ってます。

結局は、米国個別株

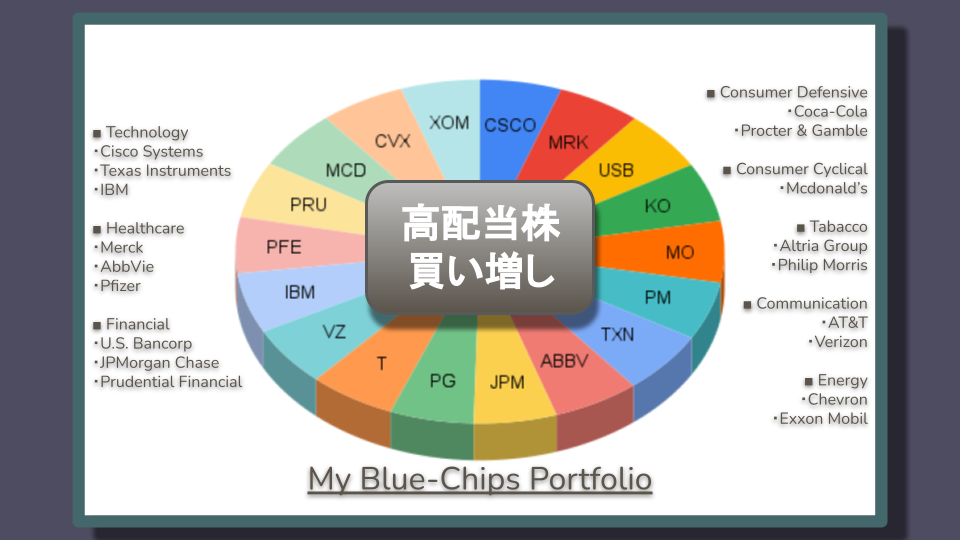

結局、わたしの高配当株投資は、米国個別株でやっています。

毎月配当になるよう、セクターも分散して、うまく銘柄選べるか、チャレンジしてみたら面白くなってしまい。まぁ、銘柄選定はNYダウやHDVのパクリですけど…。

ETFが楽チンなのはわかってるんですが、楽チンさを求めるなら投資信託だけやってればいいわけで、楽しみや手応えといった、投資の趣味化が進行していた自分にとっては手堅い銘柄選定をすれば個別株がフィットしました。

SPYDの減配がとても気になってしまったのですが、個別株の方が(銘柄選定次第とは言え)連続増配の銘柄はそう簡単には減配しないですし、18銘柄分散させていれば、ある銘柄が減配してしまってもすぐ入れ替えれば影響は全体の1割以下に抑えられるのでリカバリーが効きます。ETFは楽チンさがメリットとは言え、自分ではどうにもできませんからね。

たくさん調べて右往左往しましたが、結局このスタイルに落ち着きました。

はじめは、「配当ゲーム」と呼んでいて、少額で「楽しむ投資」として位置付けていたのですが、気がついたら保有資産の半分を占めていました(笑)。もうコアといってもいい感じです。

ETFとどっちがいいのか、というと個人の判断になってしまいますが、わたし自身は気に入っています。どれだけ続けられるかわかりませんが、長期戦略としてこれからも楽しみながら続けていきたいと考えています。