つみたてNISAを全力でおすすめする記事です。

投資が趣味ではない普通の人の資産形成は「つみたてNISA」を利用するだけで充分だと思います。

資産形成や投資と聞くと、自分とは関係ないことだと捉える人もいるかもしれませんが、そんなことはありません。誰もが取り組む必要のあることです。しかも可能な限り早めに。

まだつみたてNISAを利用していない人に、1日でも早く資産形成を始めてもらいたくて書きました。

つみたてNISAで資産形成の問題は解決できるのか

「老後資金が2000万円不足する」、2019年にこのニュースが世間を騒がせました。

この章では「老後2000万円」を取り上げて資産形成の必要性を整理した上で、つみたてNISAがどの程度の力を発揮するかを見ていきます。

なお、この記事で「金融庁レポート」と呼ぶのは、このリンク先にある報告書を指します。

「老後2000万円問題」について考えてみる

「老後2000万円問題」の真実と教訓

騒ぎの発端となった金融庁レポートのタイトルは『高齢社会における資産形成・管理』というものです。

今後の金融サービスのあり方と、その利用者である個々人の心構えをまとめた報告書です。わたしも読みましたが、全国民に一読を勧めたくなるような内容でした。

「老後2000万円問題」の要点と教訓を整理します。

- 高齢者(夫65歳以上、妻60歳以上)の無職世帯の平均月額で『約5.5万円の赤字』

- 余命20年だと約1,300万円、余命30年だと約2,000万円不足する、との記載

金融庁レポートの内容は、メディアや国会で騒がれたようなセンセーショナルな内容ではありません。「不足」や「赤字」という表現が不安を与えただけで、ちゃんと読めば不足分を補填する金融資産の取崩しについても説明が書いてあることがわかります。

「2000万円不足」という部分を強調して切り出されてしまったようです。

そのあたりの、「老後2000万円問題」については、金融庁レポートの原文を見ながら読み解く別の記事を書いています。

さて、その記事にも書きましたが、全世帯の平均金額から単純計算した不足額で議論しても意味はありません。不足額は人それぞれです。不足しない人もいるでしょう。

「2000万円」という金額にインパクトがあって皆振り回されてしまいましたが、金融庁レポートには本質が書いてありました。

- 早い時期からの資産形成の有効性を認識する

- 少額からでも長期・分散・積立による資産形成を行う

- 自らにふさわしいライフプラン・マネープランを検討する

- 長期的に取引できる金融サービス提供者を選ぶ

これを実践するのにぴったりなのが、「つみたてNISA」です。

なんだか金融庁の回し者(?)みたいになってしまいましたが、次項からつみたてNISAについて説明していきます。

つみたてNISAは「老後2000万円問題」を解決できるのか

「老後2000万円問題」は過剰報道だったかもしれませんが、金額は人それぞれだとしても「65歳時点で2,000万円程度の金融資産」という水準は一つの目安としてもよいかもしれません。

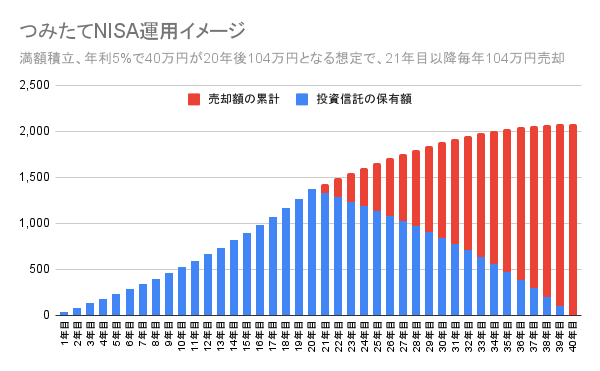

つみたてNISAを利用したらどのようになるか、見てみます。つみたてNISAの特徴については後半で説明しますので、ここでは運用イメージをお伝えします。

ギリギリの設定でシミュレーションしてみましょう。

- 45歳の年に積立投資を開始

- 毎年、上限額40万円まで投資信託を購入

- 購入する投資信託の運用利回りは年率5%を想定

20年目(64歳)が終わる時点で、投資信託の評価額は「1,370万円」になっていることが期待できます。(金融庁Webサイト資産運用シミュレーションを使用して試算)

▶︎ 運用結果その1

投資信託の評価額:1,370万円

- 20年間積立投資を継続、65歳の時点

- 元本は、年間40万円×20年=800万円

- 年利回り5%だと、利益は570万円

- つみたてNISAなので税金は無視(通常であれば売却時に約115万円が引かれる)

ちょっと足りないですね。金融庁レポートにあった平均値の場合の、余命20年のケースであればこのくらいの金額です。85歳以上長生きする場合、我慢して支出を削る?収入を得るために働く?

ちょっと待ってください。まだ続きがあります。

「ギリギリの設定で」と前置きしたのはこういうことです。65歳で全額売却するのではなく、1年毎に取り崩します。

21年目(65歳の時)では、1年目で(45歳の時に)投資した分だけを売却します。

20年前に購入した投資信託(元本40万円)は、年利5%だった場合101万〜106万円になっていることが期待できます。今回は104万円を想定します。これを売却し現金化すれば、月々8.7万円の補填です。金融庁レポートにあった「赤字5.5万円」程度であれば大丈夫そうです。

これを20年間繰り返すことができます。

▶︎ 運用結果その2

65歳〜84歳の20年間、毎年104万円の補填

- 保有する投資信託を1年ずつ取崩し

- 104万円×20年=2,080万円

- つみたてNISAなので税金は無視(通常であれば毎年の売却で約13万円が引かれる。トータル260万円減)

図にすると下のグラフのような感じです。

20年かけて取り崩す形とはいえ、トータルでは2,000万円を超える金融資産を保有していた、といってよい状況になりそうです。毎年の取崩し額を減らせば、さらに資産寿命を延ばすことも可能でしょう。

年間40万円×20年=800万円の元本を用意することができれば、「老後2000万円問題」も怖くありません。

早くから資産運用を始めて、リスクに備えよう

「時間を味方につける」ということ

さて、つみたてNISAを利用して老後2,000万円を確保するシミュレーションをしてみました。なんかうまくいきそう、そんな感じはしましたね。

もちろん、ツッコミどころ満載です。こんな上手くいくわけないでしょう。

運用結果を左右する要因はいくつもありますが、自分ではどうにもできない外部要因の方が多いです。ただ、自分自身で調整可能な要因もあります。

それは「時間」です。

つまり早く始めること、長く続けること。数年単位の短いスパンではなく、10年・20年・30年という長い期間、保有し続けることがリスク低減に繋がり、最終的に利益を得る確率を高めます。

「何に投資するか」も大事ですが、「長期で保有できるか」がポイントです。これが重要であり、そして投資の専門家でなくても「誰にでもできる」投資のコツです。

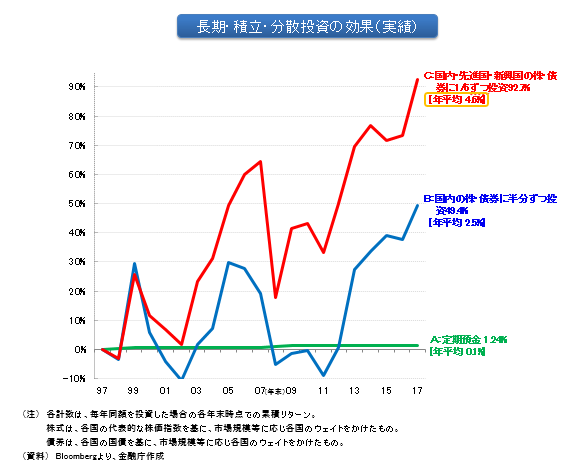

次のグラフは金融庁Webサイト(教えて虫とり先生「第9回 投資を続けるのって難しいの?」)に掲載されていたものです。

投資先次第で振れ幅は異なりますが、上下を繰り返し、うねりながら右肩上がりに上昇している様子がわかります。

現実は、机上のシミュレーションのように綺麗な曲線にはなりません。

数年単位の短期間では、購入した直後に下落して損失を出してしまう可能性もあることがわかります。タイミング次第、ということです。

でも、グラフのように20年という長期で見れば、開始時点から見て利益を出せる確率が高くなります。

株式市場の暴落は、10年に一度くらいはあると言われています。あるかないかは誰にもわかりませんが、万が一のことがあっても耐えらえるくらいの余裕が必要です。

前述のシミュレーション(45歳スタート)はギリギリ過ぎるので、最低でも10年前倒ししたいですね。35歳から取り組んでいれば、途中1度や2度の暴落があってもなんとかなるでしょう。

できればもう10年くらい早く、25歳くらいで始めてちょうど良いように思います。

投資の「はじめの一歩」は、つみたてNISAがおすすめ!

確かに、危ない投資・難しい投資、というのは存在すると思いますが、そういうものには近づかないように注意しながら、20代のうちに始めておいた方が良いと思います。

今回は老後資金を取り上げて説明していますが、子供の教育費や住宅購入資金などといった、人生ではまとまったお金が必要な場面が他にもあります。行き当たりばったりでは対応できません。

わたし自身は、20代で始めていたかった、と、とても思っていて、その辺りのことは別の記事に書いています。

お金儲けのためというより、資産運用の力を鍛えるための勉強のつもりで、ほんの少額でも構わないです。給料をもらえるようになったら、毎月1割〜2割を投資にまわす。お金がお金を産む、お金に働いてもらう、という感覚が身につけられると思います。

金融庁レポートに興味深いデータが掲載されていたので、紹介します。高齢になるまで投資に一切関わっていなかった人が、退職金をどう扱うか。若いうちからお金の扱いに慣れておかないと、なんだか心配になってしまいます。

「現役時代から投資を行なってきた者は、退職金でも投資を行う傾向が強い」

| 現役時代から投資を行なっていたか | 行なっていた 2,824人 | 行なっていなかった 5,806人 |

|---|---|---|

| 退職金で投資をしたと回答した人 | 1,984人 | 692人 |

| 退職金で投資をした人の比率 | 70.3% | 11.9% |

まずは「つみたてNISA」から始めましょう。

ギリギリではなく若いうちから始めていれば、つみたてNISAだけで充分な資産形成になると思いますし、慣れてきて興味が湧いてきたらステップアップして他の投資にチャレンジするのもいいでしょう。

逆に、経験も無いのに儲かりそうだからとよくわからないものに手を出すのはNGです。

つみたてNISAは誰でもリスクを軽減した形で取り組むことができる資産形成なので、「はじめの一歩」におすすめです。次章でつみたてNISAをおすすめする理由を紹介します。

つみたてNISAなら投資のハードルが低い!(おすすめする理由)

この記事のタイトル「つみたてNISAのすゝめ」は、一万円札の福沢諭吉の代表作、『学問のすゝめ』から拝借しました。「天は人の上に人を造らず人の下に人を造らず」という書き出しの文章は有名ですね。実は、この一文には続きがあって、以下のようなことを言っています。

人は皆、生まれながらにして平等で、上下の差別は無く、同じように暮らし誰にも邪魔されず生きていけるのである。

しかし実際には、周りを見渡すと、そんなことも無いように見える。

その差は、学ぶか学ばないかによって生まれる相違なのである。

勉強が好きじゃない人にとっては、ドキッとしますね。

さて、前置きが長くなりましたが、「資産形成」は誰もが取り組む必要があることです。

ただ、知らないと始められないし、始めないまま時間が過ぎると、始めていた人との格差は広がるばかりです。まさに「学ぶか学ばないかによって生まれる差」です。

「短期集中投資」を避けて!

投資初心者が避けるべき投資は「短期集中投資」です。

つみたてNISAは「長期分散投資」のスタイルです。こちらにしましょう。

また、「積立」ですが、実は「長期・分散」を心がけていれば、積立投資でも一括投資でも、どちらでも問題ありません。

一括投資の方が利益が出る、と言われることもあります。

でも大金を一度に動かす行為は、やはり投資初心者向けとは言えません。コツコツ少額を毎月積立でいきましょう。

つみたてNISAは「長期・分散・積立」

つみたてNISAでは自由になんでも投資できるわけではなく、非課税となる代わりにいくつかの制約があります。その制約のおかげで、専門知識が無くても自然にリスクを抑えた投資スタイルが実践できます。

キーワードは「長期・分散・積立」です。

キーワードその1「長期」

つみたてNISAでは、非課税期間:20年間、投資可能期間:最大20年、という条件の中で運用します。

投資信託の積立を20年続けていき、最後の20年目に購入した分の非課税期間が終了するのは、39年目です。

各年に購入した投資信託は「20年間」の長期保有、全体では「39年間」にわたり利用する制度です。

長期投資が特に投資初心者にとってメリットが大きい理由として、金融庁Webサイト(教えて虫とり先生「第3回 虫とりさんはどんな投資をしているのですか?」)に掲載されているデータを紹介します。

保有期間が5年間の場合と、20年間の場合の比較です。20年の長期保有の方がリスクを軽減できています。

5年の場合は、短期で大きな利益が出ているケースもありますが、逆にマイナスになってしまっているケースもあります。

一方、20年の場合は、大勝ちも無いかわりに、マイナスになったケースはゼロです。時間はかかりますが最低でも1.85倍になっています。誰もが行う資産形成としては、こちら(長期投資)を選びましょう。

キーワードその2「分散」

つみたてNISAでは、投資対象が制限されています。「長期の積立・分散投資に適した一定の投資信託」とされています。

金融機関が自由に販売してよいわけではなく、金融庁への届出が受理された商品のみです。市場全体に分散して投資するタイプのものがほとんどです。

そういった投資信託しか購入できませんから、必然的に「分散投資」を行うことになります。

分散投資が特に投資初心者にとってメリットが大きい理由として、金融庁Webサイト(投資の基本「人生設計としてのライフプラン」)に掲載されている図を使って説明します。

A、B、Cという3種類の金融商品それぞれを個別に購入した場合と、3種類を均等に組み合わせて購入(分散投資)した場合の例です。分散投資をすることで、リスクを軽減しつつ適度な利益を得ることができます。

金融商品には、値上がり・値下がりが激しいものもあれば、ほとんど値動きのないものもあります。できるだけ利益が出るものを選びたいところですが、切り取る年によって、正解が異なって見えることに注目してください。儲かると思ったもので大きな損失を出してしまったり、またはその逆のことが起こる、といったことが珍しくないのです。

投資初心者が、適切に金融商品を選び、ベストのタイミングで売買することは、非常に難しいです。ベテランでも失敗すると聞きます。

どれが儲かるか?を予測すること自体がリスク(上級者向け、ギャンブル性が高い)になりますので、分散投資を心がけましょう。投資信託なら、そのような商品があります。

キーワードその3「積立」

つみたてNISAは、毎月の積立購入を想定した制度です。年間40万円までという条件なので、上限額ギリギリで等分すると、月々33,333円の積立です。

一括購入の方が利益を出しやすい、という主張もあるのですが、「時間分散(≒買い時の判断が不要)」となる毎月積立の方が誰にでも取り組みやすい投資方法と言えます。

積立投資が特に投資初心者にとってメリットが大きい理由として、前述と同じ金融庁Webサイト(投資の基本「人生設計としてのライフプラン」)に掲載されている図を使って説明します。

この図では、毎月1万円分の(架空の)投資信託を購入しています。

1口10円の時は1,000口買えるわけですが、価格が安い時はより多くの口数を買えて、価格が高い時は1,000口より少ない口数を買うことになります。図の例では、12ヶ月で120,000円分を購入しトータル27,123口を保有、平均すると「1口4.4円」程度で買えたことになります。

12月時点では、購入開始した1月よりも価格が下がっており損したように見えなくもないですが、実際には「15,615円の利益」が出ており、利益率「+13%」です。

できるだけ安い時に購入したほうが売却した時の利益が大きくなるわけですが、「一番安い時だけを狙って一括購入しよう」などと考えず、その時の価格がいくらだったとしても毎月決まった日に決まった額、購入するのが積立投資です。

この積立方式で購入すると、結果的に購入価格が平準化されます。最安値にはなりませんが、逆に高値掴みとなることもありません。

一括投資が成功すれば大きな利益が期待できるかもしれませんが、やはり予測してタイミングを図ることは機会損失になったり、ギャンブル性の高い投資になってしまいます。

図の例だと、9月の1口2円で一括購入していたら60,000口保有できていたが、1月の1口10円で一括購入していたら10,000口しか保有できなかったことになります。

欲を出さずにコツコツ積立がおすすめです。

まとめ

つみたてNISAで資産形成を始めよう!

投資やお金のプロでもない、普通の人が資産形成を成功させる秘訣は、「時間を味方につける」ことです。

少しでも早く、資産形成を始めることをおすすめします。

そして、経験が浅いうちでもリスクの低い形で投資を始めることができるものとして「つみたてNISA」がおすすめです。

投資のはじめの一歩におすすめというだけでなく、非課税となりお得な制度ですから、「やらない理由は無い」と言ってもよいでしょう。

補足

なお、この記事では、つみたてNISAの制度そのものの説明はしていません。それが知りたいという方は別の記事を参照してくだい。

当ブログ内

(準備中)

わたしのつみたてNISA運用実績

金融庁Webサイトより紹介

金融庁Webサイトには、この記事の本文で紹介したページ以外にも参考になるページがたくさんありますので、いくつかリンクを載せておきます。資産形成の動機付けになると思います。